Kristi Saare rahaasjadest paarisuhtes: Ükski varasuhe ei kaitse sind pahatahtlikkuse eest

Vestlesime rahatarkuse entusiasti Kristi Saarega rahaasjade korraldamisest paarisuhtes. Juttu tuli raha ja võimu seostest, ebamugavate vestluste pidamisest, pensionilõhest, varasuhete reguleerimisest ja laste planeerimisest. Lisaks jagab Saare soovituse, mida iga jõukam partner heteroseksuaalses suhtes – kes klassikaliselt kipub olema mees – peaks endalt küsima.

Mille peale peaks mõtlema, kui uude suhtesse minna?

“Suhtesse minema” on selline sobivalt hägune termin. See kirjeldab hästi probleemi olemust, et millisel hetkel on inimesed omavahel piisavalt seotud, et nende rahaasjad lauale tulevad. Kui niisama käid kellegagi aeg-ajalt kohtingutel, siis pole vaja arutada paljusid asju peale selle, et kas arve maksab kutsuja, makstakse see pooleks või mõni kolmas variant.

Aga kohe, kui suhe muutub sügavamaks ja hakatakse tegema otsuseid, mis mõlema inimese finantse mõjutavad, on mõtlemiskohti palju. Kõige suurema rahalise mõjuga sündmused suhtes on näiteks kokku kolimine, ühise kinnisvara soetamine, ühiste laenukohustuste võtmine (nt autoliising mõlema partneri kasutuses olevale autole, sisustuslaen kodu parendamiseks) või otsus saada laps (millega ühel partneril kaasneb nt karjäärikatkestus). Ühiste varade või laste lisandudes tulevad lauale ka kõik pärimisega seotud küsimused. Suurte otsuste kõrval on olulised ka elude ühendamisega seotud küsimused, näiteks kes igapäevaselt poes käies toidu eest maksab ja millises mahus.

Kõige suurema rahalise mõjuga sündmused suhtes on näiteks kokku kolimine, ühise kinnisvara soetamine, ühiste laenukohustuste võtmine või otsus saada laps.

Kuidas kallimaga üldse rahast rääkida? Paljude inimeste jaoks on see väga ebamugav.

Kõikide ebamugavate teemade arutamisel on soovitused üsna sarnased: ideaalis tuleks seda teha siis, kui ollakse puhanud, vestluse suhtes positiivselt meelestatud ning kui mõlemal on hea tuju ja tunne, et see on ühise tuleviku jaoks vajalik ning oluline teema.

Ilmselgelt ei ole mõistlik vestlust alustada küsimusega, et kui emb-kumb meist sureb, siis mis saab meie varadest. Pigem tasub võtta ette praktilisemad küsimused, mis puudutavad igapäevast elukorraldust. Kus me elame, kas minu-sinu-meie korteris? Kas me ainult üürime korterit või soovime tulevikus ka osta? Kuidas me sellega seotud kulutused jagame: kas pooleks või kuidagi muudmoodi? Rahaasjad on igapäevane ja väga mahukas teema, mida ühekordse mahaistumisega korda ei saa – nendest tuleb kindla intervalliga pidevalt rääkida.

Ebamugavustunne tekib peamiselt sellest, et raha on ühiskondlikult jätkuvalt tabuteema. Kohe, kui hakkad kellegagi rahaasju arutama, kerkivad pinnale meie endi sees olevad rahaga seotud eelarvamused, lapsepõlvest ja kodust kaasa võetud rahateemalised uskumused ning sekka veel veidi ühiskondlikult sisse juurdunud soorolle ja “alati tehakse nii”-mõttemustreid.

Minu parim soovitus on lisada kalendrisse regulaarsed finantskohtingud oma partneriga. Näiteks istute korra kuus maha ja arutlete läbi, mis läks eelmisel kuul hästi või halvasti ja millised on järgmise kuu plaanid. Kui selline jooksev planeerimine juba sujub, siis on lihtsam ette võtta ka pikema vinnaga küsimusi, nagu millised plaanid on meil järgmiseks kümneks aastaks ja pensioniks või kuidas oma varasuhteid abielludes organiseerime. Hea idee on endale ka mõni tööriist appi võtta, näiteks vestluskaardid “Räägiks rahast?” või soovitatud vestlusteemade nimekiri mõnest rahatarkuse raamatust.

Rahaasjad on igapäevane ja väga mahukas teema, mida ühekordse mahaistumisega korda ei saa – nendest tuleb kindla intervalliga pidevalt rääkida.

Kuidas toimida, kui ühel partneril on oluliselt rohkem võlgu või varasid?

Alustuseks on juba väga hea, kui ollakse üksteise rahalise seisuga piisavalt kursis, et osatakse üksteise varalist seisu võrrelda ja selle mõju finantsotsuste langetamisel arvesse võtta. Kõik klassikalised “kulud pooleks” lähenemised saavad toimida ainult siis kui 1) partneritel on väga sarnased sissetulekutasemed või 2) ollakse nõus elama madalama sissetulekuga poole elustandardi järgi.

Kui üks partner on oluliselt varakam ja soovib ka vastavalt kõrgemale standardile elada, siis peavad kokkulepped muutuma paindlikumaks. Kõige klassikalisem lahendus on kulude proportsionaalne jagamine (nt 70-30) või see, et suurema sissetulekuga partner katab suurema osa nn luksuskulusid (nt reisimise või meelelahutusega seotud kulud) ja igapäevased kulud jagatakse võrdsemalt.

Ebavõrdse tulubaasiga olukorras on kõige olulisem tähele panna seda, et ka madalama sissetulekuga poolel peab olema võimalus raha säästa. Elustandard ei tohi olla kahepeale nii kallis, et see madalama sissetulekuga poolt pikas plaanis majanduslikult kurnab ega lase tal oma finantsolukorda parandada.

Tähele tasub panna ka seda, et raha ja võim on omavahel tihedalt seotud ning see võib osutuda suureks probleemiks siis, kui sissetulekute ja varade ebavõrdsus on väga suur. Tuleb olla ettevaatlik, et suurema sissetulekuga osapool suhtes ei saaks sellest lähtuvalt suuremat sõnaõigust ühiste otsuste langetamisel.

Ka võlad on üldplaanis eriti oluline mõttekoht. Kui tegemist on inimesega, kelle võlad on tekkinud näiteks hasartmängusõltuvuse tagajärjel või kes on võtnud ohjeldamatult kiirlaene, siis tasub ühiste rahaliste otsuste tegemisel olla väga ettevaatlik – sa ei taha avada ennast riskile, et ühine kodu läheb partneri sõltuvuskäitumise tagajärgede katmiseks sundmüüki. Seal on suur vahe, et kas inimesel on lihtsalt nõrk varaline seis või on tegemist suuremahuliste kehvade finantsotsustega.

Elustandard ei tohi olla kahepeale nii kallis, et see madalama sissetulekuga poolt pikas plaanis majanduslikult kurnab ega lase tal oma finantsolukorda parandada.

Mille peale peaks lapsi planeerides mõtlema?

Lapse planeerimisel on selge, et sünnitav pool on vähemalt mõned kuud osaliselt töölt eemal ja hiljem on üks partneritest lapsega kodus vanemapuhkusel. Siinkohal peaks olema läbi mõeldud mitu teemat, alustades sellest, et kes ja kui palju aega lapsega kodus veedab ning kuidas on kulud sellel perioodil jagatud? Tihti kuulen naistelt kommentaare, et “ma panen raha kõrvale selleks, et saaksin lapsega kauem kodus olla”, ent see ei ole ju ainult naise säästusiht. Tegemist peaks olema pere ühise eesmärgiga, kui on soov lapsega pikemalt kodus olla.

Oluline küsimus on ka see, et mida teha siis, kui vanemahüvitise periood on lõppenud, aga lasteaia- või hoiukohta veel pole. See tähendab, et üks partneritest on ilma sissetulekuta kodus ja teisest poolest sõltuv. Kas elatakse säästudest? Kas üks partner maksab teisele nn taskuraha või palka kodus olemise eest? Kui palgatakse hoidja, et mõlemad vanemad saaksid tööl käia, siis kuidas see kulu jaotub?

Kõikidele nendele küsimustele lisandub nüansse sõltuvalt sellest, kas tegemist on abielu või registreeritud kooseluga ning milline varasuhte formaat on valitud. Kui tegemist on ühisvaraga, siis kuuluvad nii abielu ajal soetatud varad kui ka kohustused automaatselt mõlemale, seega ei pea täpselt järge ajama. Kui aga on valitud mõni muu varasuhte formaat või tegemist on lihtsalt elukaaslastega, siis peaks iga rahaline kokkulepe olema eraldi sõlmitud ja kirjalikult fikseeritud, et ennetada probleemide teket tulevikus.

Lapse kasvades tekib jooksvaid küsimusi juurde, alustades sellest, et kui kallid hobid on mõistlikud, kui palju taskuraha lapsele anda ja kuidas kasutada riigi poolt makstavat peretoetust.

Mida keerulisem perestruktuur on, seda olulisem on kokkulepped notariaalselt fikseerida, sh testament vormistada.

… ja millele peaks mõtlema siis, kui on “minu lapsed, sinu lapsed ja meie ühised lapsed”-stiilis kärgpere?

Kärgperedes on üldiselt kõige olulisemaks mõttekohaks kõik, mis on seotud pärimisega. See on eriti tähtis alaealiste laste puhul, sest nemad on reeglina alati pärijad ning nende varaga tehingute tegemiseks on enamasti vaja kohtu luba. Seega tasuks mõelda, et kui on ühiselt soetatud kinnisvara, siis mis saab, kui emma-kumma partneriga midagi juhtub? Kes saab sinu kodu kaasomanikuks? Kellel on tulevikus tehtavate tehingute suhtes sõnaõigus?

Mida keerulisem perestruktuur on, seda olulisem on kokkulepped notariaalselt fikseerida, sh testament vormistada. Abikaasad valivad tihti vastastikuste testamentide tegemise, aga testamendi vormistamise võimalus on ka lihtsalt elukaaslastel, et vara oma laste vahel täpsemalt jaotada ning ühtlasi kaaluda, mis läheb partnerile. Mitmete pereliikmete stressi tulevikus on võimalik täielikult vältida, kui keerulised küsimused eelnevalt notari või juristiga läbi arutada.

Abieluvaraleping aitab keerukatele olukordadele lahendusi leida ning kokku leppida, milline vara kellele kuulub ja kas omand on ühine või eraldi. Foto: Roselyn Tirado, Unsplash

Nüüd on abielu kõigile kättesaadav, aga kas see on alati kõige parem variant oma varasuhete reguleerimiseks? Milline on üldse parim varasuhe? Ühisvara, lahusvara, juurdekasvu tasaarvestus või midagi hoopis muud?

Pea kõiki asju, mida saab abielus või registreeritud kooselus olles varasuhetega reguleerida, saab paika panna ka niisama elukaaslastena. Konks on selles, et siis tuleks päriselt kõik need asjad ka läbi rääkida ning kirjalikult ja notariaalselt vormistada. Kui abielu sõlmitud või kooselu registreeritud pole, siis praktikas on need kokkulepped tegemata. Seega on abielu justkui “otsetee” standardiseeritud lahendusteni.

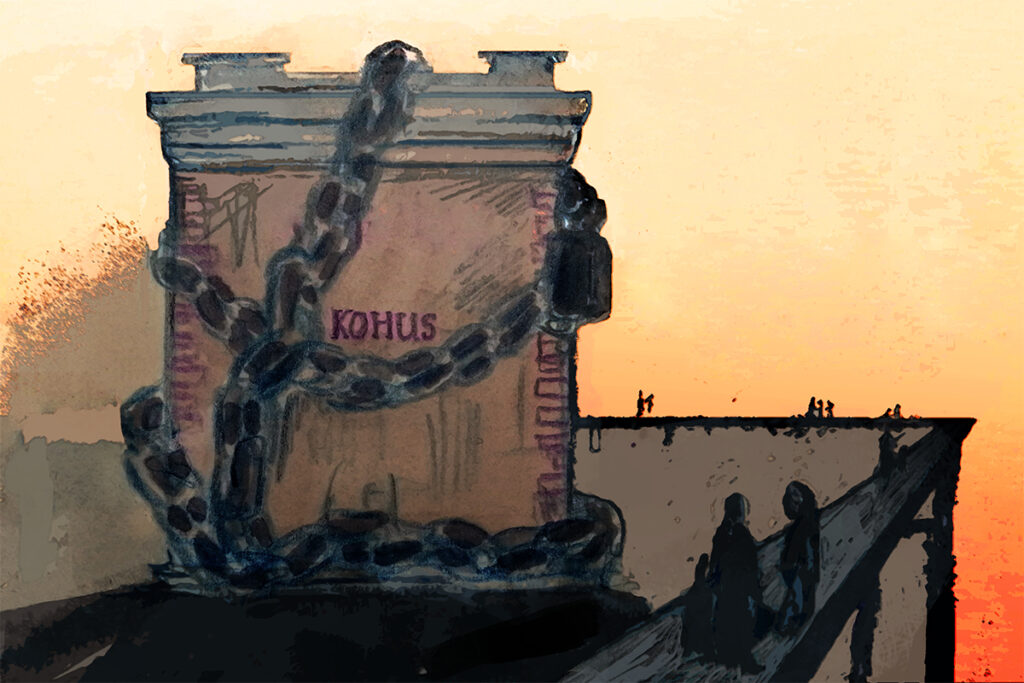

Muidugi ei saa mainimata jätta, et ükski varasuhe ei kaitse sind pahatahtlikkuse eest, seega kõige olulisem on abielluda sellise inimesega, kes kokkuleppeid austaks. Kui lahkuminek tuliseks läheb, siis standardses formaadis kokkulepete üle on hiljem kohtus ka lihtsam vaielda.

Varasuhete puhul ei ole ühte parimat varianti ja see paistab välja ka sellest, kui erinevaid valikuid inimesed teevad. Ühisvara on populaarsem nooremate inimeste puhul või siis, kui kummalgi partneril pole palju vara. Hilisemas elufaasis on lahusvara atraktiivsem valik, sest siis tihti ongi kärgpered, partneritel on erinevad varalised seisud jne. Võimalus on sõlmida ka abieluvaraleping, mis aitab keerukatele olukordadele erinevaid lahendusi leida ning kokku leppida, milline vara kellele kuulub ja kas omand on ühine või eraldi.

Palun anna head nõu ka lahkumineku puhul.

Kui lahkuminek on juba laual, siis kahjuks on üsna hilja midagi olulist enam parandada. Seetõttu julgustan tungivalt rahaasjadest rääkima headel aegadel, sest nõnda on keerulistes olukordades tugevam põhi all. Oluline info ja numbrid leppige kokku kirjalikult. Kehtivad samad soovitused, mis alguses rahaga seotud teemasid tõstatades välja tõin – proovige tähtsaid teemasid arutada heas tujus ja produktiivselt. Aruteluga ei tasu venitada, sest mida kauem on asjad ebamugavusest lahendamata, seda keerukamaks jagamine reeglina läheb.

Rahaasjadest tuleb rääkida headel aegadel, nõnda on keerulistes olukordades tugevam põhi all.

Oled Feministeeriumisse kirjutanud meelespea perevägivalla eest lahkujale. Kas üksikisikul on võimalik majanduslikku vägivalda ennetada? Kuidas?

Teise inimese käitumise eest vastutada ei saa, seega majanduslikku vägivalda lõpuni ennetada pole võimalik. Küll aga saab end harida ning teha kaalutletud finantsotsuseid, mis sind tulevikus aitavad. Paralleeliks võib tuua kodu kindlustamise tulekahju vastu. Sa ei saa õnnetust kunagi lõplikult ära hoida, aga saad ehitada võimalikult tuleohutu maja ja kindlustusega riski maandada.

Mida varem rahaasjadest rääkida, seda kiiremini tulevad välja võimalikud murekohad, kus partnerite väärtused omavahel ei klapi. Kui juba suhte alguses muutub rahaasjadest rääkimine emotsionaalseks ja vestluses hakkavad lendama solvavad väljendid, sinu arvamust surutakse alla või sinu muresid õiglase elukorralduse osas ei võeta arvesse, siis tuleks neid reaktsioone võtta täpselt selliste punaste lippudena, nagu need on, ning tõsiselt kaaluda, kas tegemist on inimesega, kellega sa ennast ja oma rahaasju siduda tahad.

Kui juba suhte alguses muutub rahaasjadest rääkimine emotsionaalseks, tuleks seda võtta punase lipuna.

Naiste sissetulek on keskmiselt meeste omadest madalam ja nende väljavaated karjäärile kehvemad. Ebavõrdsus kumuleerub elu jooksul ja selle tulemusel on naiste prognoositud pensionid madalamad. Mille peale siin mõtlema peaks?

Sõnastasin selle probleemi suvisel Investeerimisfestivalil üheks lihtsaks küsimuseks. Iga jõukam partner (kes klassikaliselt kipub olema mees) peaks endalt küsima: “Mida olen mina teinud selleks, et oma partneri karjääri ja sissetulekute suurendamist toetada?” Suhtes, eriti kui mängus on ka lapsed, ei ole karjääriredelil ronimine ning finantsvundamendi ja -portfelli ehitamine partnerite individuaalsed tegevused, vaid tiimitöö, milles peab üksteist toetama.

Esmalt tasuks suhtes üle vaadata ilmselged ebavõrdsuse kohad, nagu lapsega kodus oleva partneri II ja III samba maksed, sest palgalõhele järgneb meil terav pensionilõhe. Sealt edasi tulevad karjäärile pühendatud aeg ja võimalused. Tihti on ühe inimese karjäär jooksvalt olulisem (kuna ta saab seda takistusteta edendada just tänu lastega kodus olevale partnerile) ja tekib selline isetäituv ennustus, et “minu palk on juba nii palju suurem, et sul polegi mõtet enda karjääri nimel pingutada”. Selline suhtumine aga hoiabki ebavõrdsust elus, sest palk mõjutab kõiki finantstervise elemente, alates meelerahufondi raha kogumisest kuni investeerimisportfelli sissemakseteni.